Tõnu Lillelaid, rahandusministeeriumi kindlustuspoliitika osakonna peaspetsialist

Rahandusministeeriumis valmis märtsis järjekordne riikliku vanaduspensioni, kohustusliku kogumispensioni ja vabatahtliku kogumispensioni statistika kokkuvõte. Kokkuvõtte rõhuasetus on küll eelkõige II ja III sambal, kuid kuna II sammas on I samba oluline osa, siis on põgusalt käsitletud ka I sammast. Statistika kokkuvõte on kättesaadav siit.

All järgneb selle kokkuvõtte põhjal tehtud ülevaade II samba tootlusest.

Statistika kokkuvõttes on vaadatud kahte liiki II samba tootlust. Esiteks fondiosakute puhasväärtusel NAV põhinev netotootlus (st tasud on juba maha arvatud) ja teiseks tootlust, mida on täiendavalt korrigeeritud rahavoogudega (eelkõige sissemaksetega II sambasse).

Osaku puhasväärtuse netotootlus

Osakute puhasväärtusel põhinev fondide tootlus on igal ajahetkel vabalt kättesaadav pensionikeskuse lehel. Tegemist on näitajaga, mis peaks fondivalitseja tööd kõige paremini iseloomustama, kuna see näitab kuidas fondiosaku väärtused on ajas muutunud. Samuti on siit maha arvestatud fondivalitseja poolt võetud tasud.

2014. aastal oli keskmine NAVil põhinev II samba tootlus 5,1%. Kuna tootlus oli 1,9% võrra suurem kui eelmisel aastal ja ületas ka pikaajalist keskmist, siis oli fondidel suhteliselt hea aasta. Eriti, kui arvestada, et tarbijahinnaindeks langes samal aastal 0,1% võrra ja reaaltootus oli seega 5,2%.

See pole aga läbi aegade kõrgeim tulemus. Nominaaltootlus on olnud kaheksal varasemal aastal ja reaaltootlus kuuel varasemal aastal veelgi kõrgem.

II samba puhul on rahandusministeerium alati rõhutanud, et vaadata tuleks pigem pikaajalist tootlust, kuna tegelik investeerimishorisont on väga pikk. Aastatel 2002-2014 oli keskmine tootlus II sambas enam-vähem täpselt 4% ja kui maha lahutada tarbijahinnaindeksi kasv, siis oli reaaltootlus 0,4%. Keskmiselt on II samba fondid seega suutnud osakute reaalväärtust kasvatada.

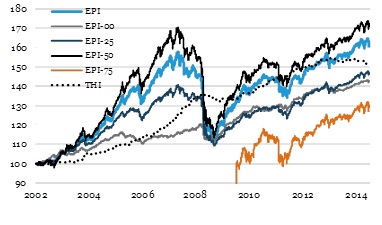

Fondi liigi lõikes on parim keskmine pikaajaline tootlus just kõrgeima riskiga fondidel (75% aktsiaid ja 50% aktsiaid) ning konservatiivsed fondid (0% aktsiaid) on ka tootluse mõttes olnud kõige konservatiivsemad. Pikaajaline reaaltootlus oli positiivne 16 fondil 20st. Neljast negatiivse reaaltootlusega fondist olid omakorda kolm konservatiivsed fondid, mille eesmärk ei olegi otseselt tarbijahinnaindeksit ületada.

Joonis 1. II samba fondide EPI indeksite (kogumispensioni fondide keskmine tootlus) väärtus.

Rahavoogudega kaalutud tootlus

Teine võimalus tootlust vaadata on seda rahavoogudega kaaluda. Rahavoogudega kaalutud tootluse juures on osakute väärtuse muutusele lisatud ka osakute arvu muutus. Sellega on püütud imiteerida inimeste reaalset pensionivara kogumist, kus osakute omandamine toimub pidevalt väikeste osadena kogu kogumisperioodi jooksul.

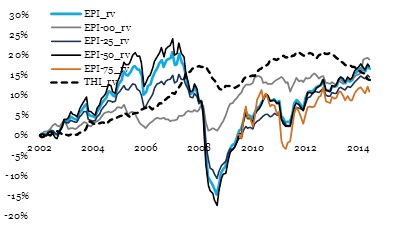

Kuna eri ajahetkedel ostetakse erineva väärtusega osakuid ja need osakud teenivad seega tootlust erinevatel ajaperioodidel, siis igal sissemaksel on nö oma individuaalne tootlus. Sama tootlust näevad II sambaga liitunud ka nt internetipangas oma pensionikontol. Rahavoogudega kaalutud tootlust oleme esitanud summaarse kogutootlusena ning see ei ole seega otseselt võrreldav osaku puhasväärtusel põhineva tootlusega, mis on teisendatud aasta baasile.

2014. aasta lõpus oli keskmine rahavoogudega kaalutud II samba tootlus 16% – st keskmiselt peaks iga inimese pensionivara olema niipalju suurem sissemaksetest. Võrdluseks, kui II samba kliendid oleksid raha paigutanud näiteks inflatsiooniga seotud võlakirja, oleks nende tootlus olnud 13,8%. Seega ka rahavoogusid arvestades on II samba fondid suutnud inflatsiooni lüüa.

Huvitav on aga tulemus, kui võrrelda konservatiivseid, tasakaalustatud ja progressiivseid fonde (75% aktsiafonde on nende lühema ajaloo tõttu keerulisem võrrelda), siis keskmiselt on inimeste jaoks suurima tootlusega just konservatiivsed fondid. Vaadates esimest tootluse joonist, siis on näha, et konservatiivsete fondide indeks on olnud suhteliselt stabiilse ja ühtlase kasvuga ning ka indeksi väärtus oli 2014. aasta lõpus ajaloo kõrgeim. Seega on konservatiivsete fondide sissemaksed inimese jaoks keskmiselt tulu teeninud.

Miks on aga näiteks progressiivsete fondide rahavoogudega kaalutud tootlus madalam, kuigi esimesel joonisel toodud ja tavaliselt kasutatav (osaku puhasväärtusel põhinev) tootlus on neil konservatiivsete fondide omast kõrgem? Põhjus on osakute dünaamikas – näiteks progressiivsete fondide 2007. aasta lõpus kriisi eel ostetud osakud ei ole nii palju teeninud, sest vahepeal nende väärtus langes ja oli näiteks 2014 umbes 2007. aasta tasemel. Osalt on tulemusi mõjutanud ka II samba sissemaksete külmutamine 2009 aasta teisel poolaastal ja 2010. aastal. Sel ajal olid just suurema aktsiariskiga fondide osakute väärtused väga madalal, ning siis oleks olnud väga kasulik II sambasse panustada.

Joonis 2. Erinevate II samba fondiliikide rahavoogudega kaalutud tootlus

Kokkuvõttes võib öelda, et pikaajalise ja pideva kogumise juures ei ole oluline ainult osaku puhasväärtus kogumise lõppemisel, vaid ka selle puhasväärtus kogumisperioodi keskel. Ehk kui kahe fondi osaku puhasväärtus on kogumise alguses ja lõpus sama suur, siis suuremat tootlust on inimese jaoks toonud see fond, mille osakute puhasväärtused on kogumisperioodil olnud keskmiselt madalamad.