Tõnu Lillelaid,

Rahandusministeeriumi kindlustuspoliitika osakonna peaspetsialist

II samba pensionifondide tasud on pensionifondide tootluse kujunemisel oluline element. Tähtis on sealjuures teada, et kõik pensionifondide poolt avalikustatud tootlused on netotootlused ehk tasud on juba maha arvestatud.

Seega on inimese jaoks kõige olulisem võrrelda eelkõige pensionifondide tootlusi, mitte tasusid. Pensionifondil võib olla küll kõrge tasu, kuid kui sellega saavutatakse kõrgem netotootlus võrreldes madalama tasuga fondiga, on see fond inimese jaoks siiski kasulikum.

On muidugi tähtis, et pensionifondide tasud ei oleks ülemäära suured. See tähendab, et kõik fondivalitseja poolt tehtud kulud ja saadud kasum peaksid olema põhjendatud. Kuigi eelduslikult peaks konkurents tootluse üle ka tasusid alandama, sest fondil on võimalik tasusid langetades näidata kõrgemat netotootlust, siis praktikas see siiski täielikult ei toimi.

Eelkõige on põhjuseks, et investorite fondide valik ei tugine ainult fondide tootlusele, vaid on mõjutatud ka mitmetest muudest teguritest (müügivõrkude võimekus, investeerimisportfell jms) ning fondivalitsejatel puudub motivatsioon toimetada maksimaalselt efektiivselt. Seetõttu on vaja tasusid täiendavalt regulatiivselt piirata.

Praegune süsteem

Pensionifondide tasude reguleerimisel tuleb lähtuda pensionisüsteemi peaeesmärgist ehk tootluse maksimeerimisest. Tasude regulatsioon võib sealjuures olla tootlusele nii positiivne kui negatiivne.

Tasud on optimaalsed siis, kui iga täiendav tasuühik ei suurenda enam isiku jaoks netotootlust, vaid hakkab seda vähendama.

Liiga madalad tasud ei taga fondivalitsejale piisavat investeerimisvõimekust ja ka motivatsiooni näidata head tulemust. Liiga kõrged tasud aga fondivalitseja investeerimisvõimekust enam ei paranda ja selle võrra hakkavad pensionifondide netotootlused langema.

Seetõttu ei ole mõistlik piirata pensionifondide tasusid järsult, vaid liikuda järk-järgult võimaliku optimumi poole.

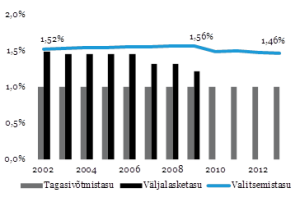

Pensionifondid võivad võtta sisuliselt ainult ühte tasu, milleks on valitsemistasu. Valitsemistasule on ka seadusega seatud piirang, milleks on konservatiivsetele fondidel 1,2% ja ülejäänutel 2%. Lisaks on alates 2010. aastast valitsemistasu sõltuv fondi varade mahust. Iga 100 miljoni euro ületamisel tuleb seda ületavale varade mahule rakendada valitsemistasu, mis on minimaalselt 10% võrra väiksem võrreldes valitsemistasuga, mis kehtis eelmises 100 miljoni euro vahemikus. 2011. aastast on keelatud võtta osakute väljalasketasu. Osakute tagasivõtmistasu võib võtta ainult isikutelt, kelle vanus on viis aastat pensionieast madalam.

Eesti II samba pensionifondide eripäraks võrreldes tavaliste investeerimisfondidega (või ka näiteks välismaiste pensionifondidega) on fondivalitseja kohustus katta kõik kulud valitsemistasu arvelt. See tähendab, et kui tavafondil lisandub valitsemistasule veel nt depootasu või muu tasu, siis II samba pensionifondil seda võimalust ei ole. See lahendus tagab ühest küljest tasude parema võrreldavuse ja teisest küljest tähendab see fondivalitsejale motivatsiooni hoida erinevaid kulusid kontrolli all, kuna nendest sõltub otseselt tema kasum.

Rahandusministeerium alandab tasusid

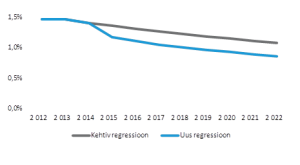

Rahandusministeerium on II samba fondide tasusid põhjalikumalt analüüsinud kahel korral – 2008. aastal ja 2013. aastal. Viimase analüüsi järel tegime olulise muudatuse. Nimelt muutub alates 2015. aasta keskpaigast valitsemistasu regressiooni arvutamise metoodika. Kui siiamaani läks arvesse ainult selle sama fondi maht, siis muudatuse kohaselt tuleb regressiooni arvestada ühele fondivalitsejale kuuluvate kõikide kohustuslike pensionifondide mahtude summast.

Seega hakkab edaspidi valitsemistasu regressioon mõjutama ka nende fondide tasu, mis on väiksemad kui 100 miljonit eurot. Augusti lõpu seisuga oli selliseid fonde 18 kõigist 23-st II samba pensionifondist. Allolevas tabelis on tehtud näitlik arvutus.

| Fond 1 | Fond 2 | Fond 3 | |

| Valitsemistasu | 1,00% | 1,50% | 2,00% |

| Fondimaht | 10 | 70 | 220 |

| Kehtiva regressiooniga valitsemistasu | 1,00% | 1,50% | 1,87% |

| Uue regressiooniga valitsemistasu | 0,90% | 1,36% | 1,81% |

Fondivalitsejapõhine regresseerumine on õiglasem, kuna fondide püsikulud ei ole enamalt jaolt seotud eraldi iga fondiga, vaid on fondivalitseja jaoks keskselt hallatavad. Sellisel juhul saaksid fondivalitseja mastaabisäästust osa kõikide fondide osakuomanikud. Muudatuse tagajärjel peaks keskmine II samba pensionifondide tasu alanema 0,2% protsendi võrra võrreldes kehtiva valitsemistasu regressiooniga. Muude tingimuste samaks jäämise korral tähendaks see keskmise tootluse tõusu 0,2% võrra aastas. Kuna pensionifondide mahud kasvavad, siis prognoositavalt peaks 2019. aastaks langema keskmine valitsemistasu alla 1%-i. Pikemas perspektiivis peaks keskmine valitsemistasu aga lähenema 0,5%-le.

[1] Allikas: Pensionifondide aruanded, rahandusministeeriumi arvutused