Risto Kaarna, rahandusministeeriumi fiskaalpoliitika osakonna peaspetsialist

PwC on paigutanud Eesti taas kord kõrgete maksudega riikide hulka oma iga-aastases maksumaksmise raportis „Paying Taxes“, mis võrdleb ette antud parameetritega näidisettevõte makstavaid makse eri riikides. See tulemus aga pole adekvaatne kirjeldus Eesti maksukoormusest.

Raporti järgi on Eesti kogu maksumäär („Total Tax Rate“) 49,3 protsenti, millest 8,4 protsendipunkti moodustab kasumi Total Tax Rate, 39,0 protsendipunkti moodustab tööjõu Total Tax Rate ja 1,9 protsendipunkti moodustab muu Total Tax Rate. Euroopa keskmine Total Tax Rate on 41 protsenti ning seega Eesti oma on märkimisväärselt keskmisest suurem.

Siinkohal oleks sobilik selgitada, mis on nende numbrite taga.

Maksukoormuse definitsioon on makstud maksude või maksukohustuse jagamine maksubaasiga ehk selle summaga, millelt maksuprotsent võetakse. PwC analüüsis seetõttu maksukoormusest ei räägita, vaid on räägitud mõistest „Total Tax Rate“, mille vabatõlge võiks olla „kogu maksumäär“. See ei ole maksukoormus, kuna selles ei ole tegemist ei makstud maksude ega vastava maksubaasiga. Arvutuse aluseks võetakse hüpoteetiline ettevõte (teatud töötajate arvu, tegevusala, kasumi, käibe ja muu sarnasega) ja suhestatakse kõik ettevõtte teoreetiliselt makstud maksud selle ettevõtte teoreetilisse kasumisse. Kuna juriidiliselt on meil sotsiaalmaks ettevõtte maksukohustuse sees, tuleb ka see maksumäära number väga suur. Tööjõuga seotud maksude maksubaasiks tuleks võtta siiski tööjõukulud, mida selles raportis tehtud pole. Seega annab see meie ettevõtete maksustamisest väga moonutatud pildi.

Teistel riikidel võib sotsiaalmaks või selle analoog olla töötaja kohustus ja ettevõtte maksude hulgas ei kajastu. Näiteks Taanis on kõrgeim maksukoormus Euroopa Liidus (ja ilmselt üks kõrgemaid ka maailmas). Aga kuna seal sotsiaalmaks on sisuliselt tulumaksu sees (Taanis sellise nimega maksu polegi, on lihtsalt suur tulumaks), on Taani PwC tabelis 26,0 protsendiga selle madalamas otsas. Aga see ei tähenda, et seal kasumid selle võrra suuremad on või töötajale rohkem palka makstakse. 39,0 protsendipunkti viidatud Eesti 49,3-protsendisest kogu maksumäärast moodustavad tööjõumaksud, sellest enamus sotsiaalmaks. Ülejäänud väike osa on ettevõtete osa töötuskindlustusmaksest. Selle maksusüsteemi omaduse tõttu näebki PwC metoodikas Eesti süsteem välja ettevõttele suhteliselt ebasoodsam. Sotsiaalmaksu baasiks ei ole ettevõtte kasumid, nii et nende võrdlemine on kohatu. Kui sotsiaalmaksu mitte arvestada, tuleks kogu maksumääraks pisut rohkem kui 10 protsenti. (Täpsema hinnangu andmine pole võimalik, kuna PwC metoodika ja alusandmed pole piisavalt läbipaistvad.)

Põhimõtteliselt sedasama on selgitanud uuringut tutvustavas pressiteates ka Eesti PwC maksunõustamise teenuseliini juht Villi Tõntson, kelle sõnul tuleb uuringu tulemuste tõlgendamisel võtta arvesse eri riikide maksusüsteemide eripärasid ning eelkõige seda, kuidas jaguneb maksukoormus tööandja ja töövõtja vahel.

„Kuna uuring mõõdab ainult tööandja poolt tasutavaid makse ja Eestis on erinevalt paljudest teistest riikidest suurem osa tööjõumaksudest ettevõtte, mitte töötaja kanda, siis see tingib ka Eesti tagasihoidliku koha maksukoormuse edetabelis. Liites kokku nii tööandja kui töövõtja poolt tasutavad maksud, ei oleks pilt nii halb,“ ütles Tõntson pressiteates.

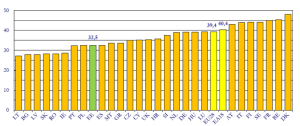

Kui vaadata maksukoormust selle tegelikus tähenduses – makstud maksud jagatuna maksubaasiga, siis alljärgnev joonis on adekvaatsem rahvusvaheline võrdlus maksukoormuse osas.

Joonis 1. Maksukoormus Euroopa Liidus 2012. aastal (kõik makstud maksud % SKP-st)

Allikas: Taxation trends in the European Union (2014)

2012. aasta Eesti maksukoormus oli 32,5 protsenti SKPst, mis on oluliselt madalam nii Euroopa Liidu liikmesriikide kui ka euroala kaalutud keskmisest (vt joonist 1). Võrreldes Kesk- ja Ida-Euroopa riikidega on Eestist suurem maksukoormus Sloveenias, Ungaris ja Tšehhis.