Madis Aben, rahandusministeeriumi fiskaalpoliitika osakonna analüütik

Preambul

Viimasel ajal on palju polemiseeritud Eesti heade maksulaekumiste põhjuste üle. Maksuamet peab seda enda töövõiduks ja kinnitab uhkusega, et sellel aastal laekub väikeses Eestis riigieelarvesse käibemaksu ilmselt rohkem kui suures Lätis. Peamiseks põhjuseks olevat käibemaksudeklaratsiooni lisa (KMD INF), mis teeb keerulisemaks käibemaksupettused, suurendades samas paratamatult mõnevõrra ettevõtjate halduskoormust (enamasti ühekordselt). Maksumaksjate liit aga leiab, et „see on mõttetu bürokraatia ja ausa ettevõtja mõnitamine /…/ mille positiivne tulemus on enam kui küsitav.“

Seisukohad on vastandlikud, aga küsimus on kokkuvõttes selles, kas saadav kasu – nii ausama ettevõtluskeskkonna kui ka täiendava maksulaekumise mõttes – kaalub üles ettevõtjate lisavaeva? Sellele küsimusele vastamiseks uurime, kas, miks ja kui palju on viimasel ajal maksutulud kasvanud majandusest kiiremini, keskendudes käibemaksule. Nimelt on positiivselt üllatanud just käibemaksulaekumised, mis esimesel poolaastal suurenesid aastases võrdluses 11,6 protsenti. Käibemaksu baas kasvas sellel perioodil vaid 4,3 protsenti ning sisemajanduse koguprodukti (SKP) nominaalkasv jäi 2,8 protsenti juurde.

1. Mis on juhtunud meie maksukoormusega?

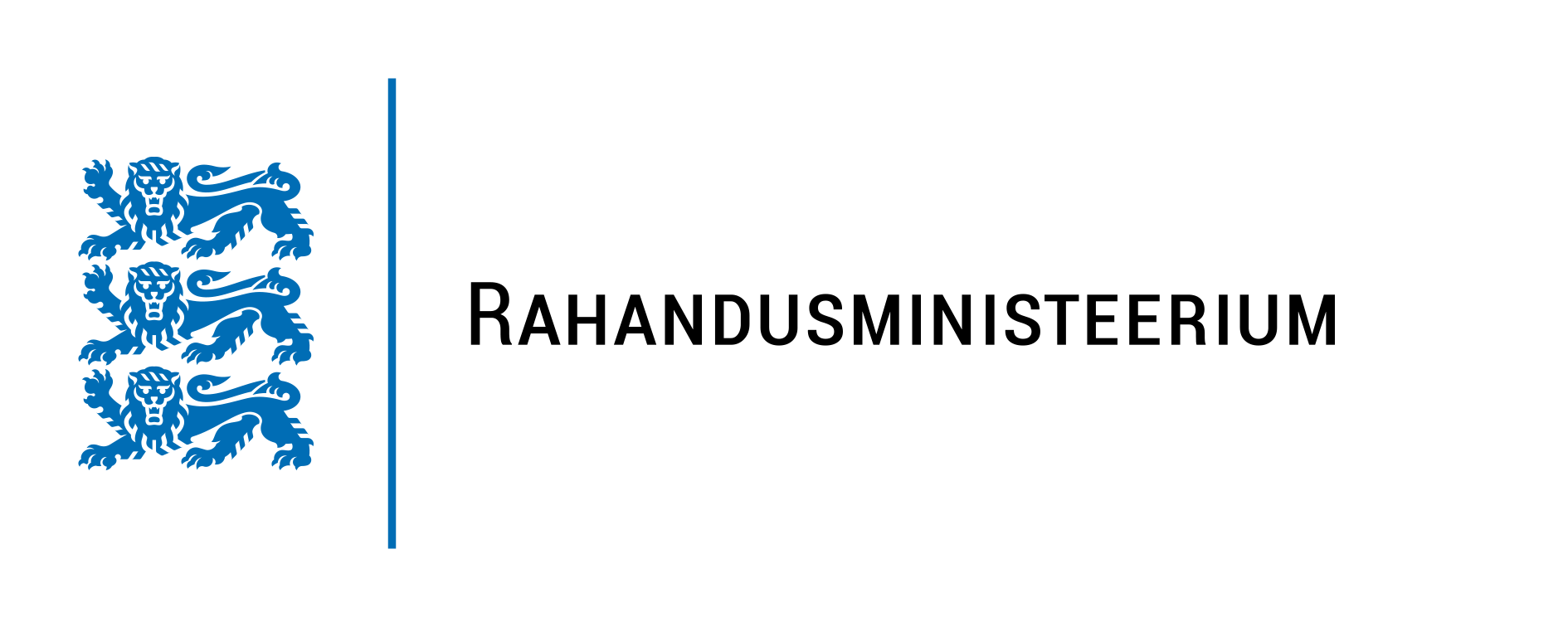

Jooniselt 1 on näha, et alates 2014. aastast on Eesti maksukoormus ehk laekunud maksude suhe SKPsse selgelt kasvanud (2015. aasta teise poolaasta kohta sisaldab prognoosi). Samas ei ole nendel aastatel jõulisi maksumäärade tõuse toimunud, pigem vastupidi. Tööjõu maksumäärad langesid 2015. aastal oluliselt. Aktsiisitõusud on tõesti mõnevõrra kergitanud tarbimise maksukoormust, kuid käibemaksu määrad on jäänud samaks. Samas on just käibemaksulaekumised viimasel ajal oluliselt ületanud majanduses loodud lisandväärtuse kasvu, mis avaldub maksukoormuse tõusuna. Seega ei saa maksukoormuse kergitamist viimase kahe aasta jooksul panna süüks poliitikutele. Põhjuseid tuleb otsida mujalt.

2. Miks ei tarvitse maksutulud kasvada majandusega samas tempos?

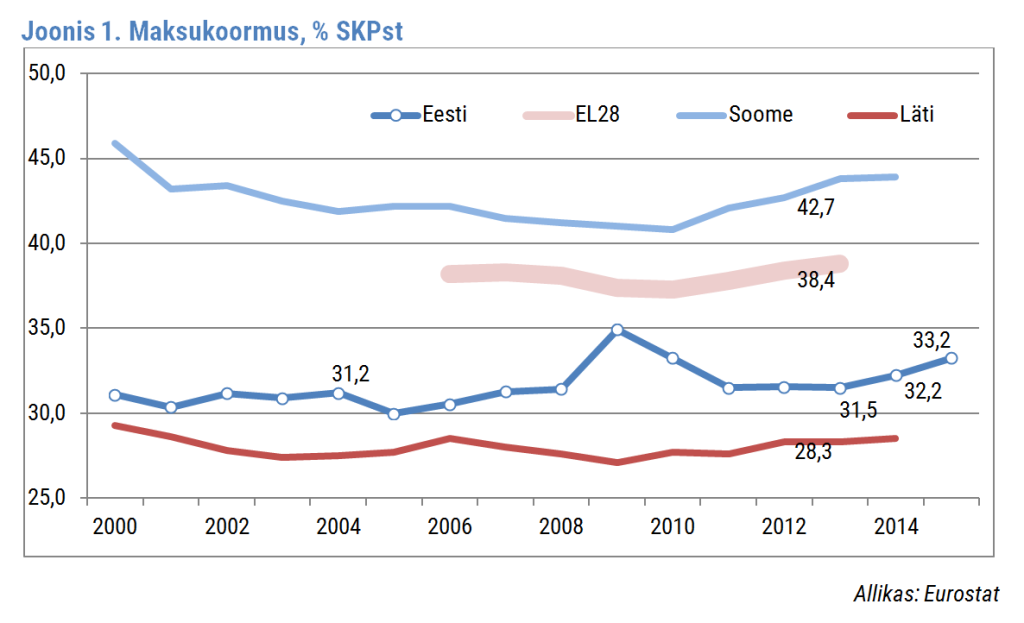

Maksukoormus muutub, kui majandus ja maksutulud ei kasva samas tempos. Nagu jooniselt 2 nähtub, kasvasid SKP ja maksutulud kuni 2008. aastani suures plaanis sama kiiresti ning maksukoormus oli küllaltki stabiilne. 2009. aastal kasvas maksukoormus SKP järsu languse ja samal ajal toimunud maksutõusude tulemusena. Viimasel paaril aastal on majanduse nominaalkasv jäänud selgelt alla maksulaekumiste kasvule, mis ongi maksukoormuse tõusu tehniline põhjus.

Sisulisi põhjuseid selleks võib lisaks poliitikute meelevallale, mille jätsime kõrvale, olla vähemalt kaks. Esiteks – maksude tasumise kultuur muutub kas maksumaksjate või maksuameti eestvedamisel. Ja teiseks – muutub majanduse struktuur – palgatulu ja sisenõudluse põhine majanduskasv on „maksurikkam“ kui ekspordipõhine. Palgatulu ja sisetarbimine on viimastel aastatel tõesti kiiresti kasvanud, samas kui ekspordi kasv on aeglustunud. Kuid selle agregeeritud pildi järgi on raske öelda, kas mõnede maksude väga head laekumist on mõjutanud ka vabatahtlik või pealesunnitud muutus maksukultuuris. Selleks vaatleme lähemalt käibemaksu laekumist ja selle mõjutajaid.

Lisaks eelnevale on veel paar põhjust, mis võivad seletada maksulaekumiste ja maksubaasi arengu ajutisi erinevusi. Esiteks on andmed maksubaaside kohta statistilised hinnangud ehk need on kogutud statistikaameti poolt valimiga, mistõttu sisaldavad nad paratamatult mõõtmisviga. Eeldusel, et mõõtmistulemused ei ole süstemaatiliselt kaldu ühele poole, peaks see viga pikema perioodi vältel välja taanduma. Teiseks võivad maksulaekumised kvartalite lõikes olla hüplikud tagastuste ajastamise tõttu. Seetõttu opereerib käesolev analüüs silutud andmetega.

3. Kas käibemaksu laekumise kasv on olnud kiirem kui maksubaasi kasv?

Käibemaks on sisuliselt lisandväärtuse maks ja seega peaks selle laekumine maksumäärade ja maksubaasi definitsiooni samaks jäädes käima käsikäes lisandväärtuse ehk üldise majanduskasvuga. Samas laekub käibemaks siiski vaid kodumaistelt lõpptarbimiskulutustelt — ekspordiks müüdud toodang on kodumaal käibemaksuvaba. Seega tuleb käibemaksu üle- või alalaekumiste hindamiseks summeerida käibemaksu baasi konkreetsed komponendid ja võrrelda maksubaasi kasvu maksu laekumise kasvuga.

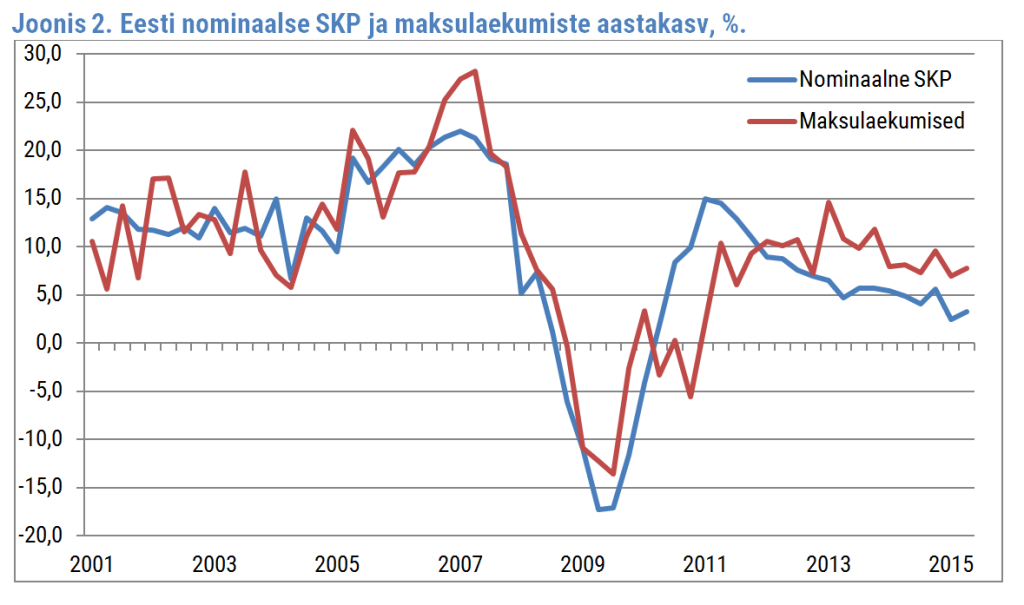

Käibemaksu baasi moodustavad: rahalised eratarbimiskulutused riigi territooriumil (eratarbimisest on maha arvatud arvestuslik komponent kaudne rent), valitsussektori vahetarbimine ehk valitsussektori ostud erasektorilt, valitsussektori investeeringud ja kodumajapidamiste eluasemeinvesteeringud. Joonis 3 esitab nende baasi komponentide nominaalsed tasemed kvartalite kaupa statistikaameti andmete põhjal.

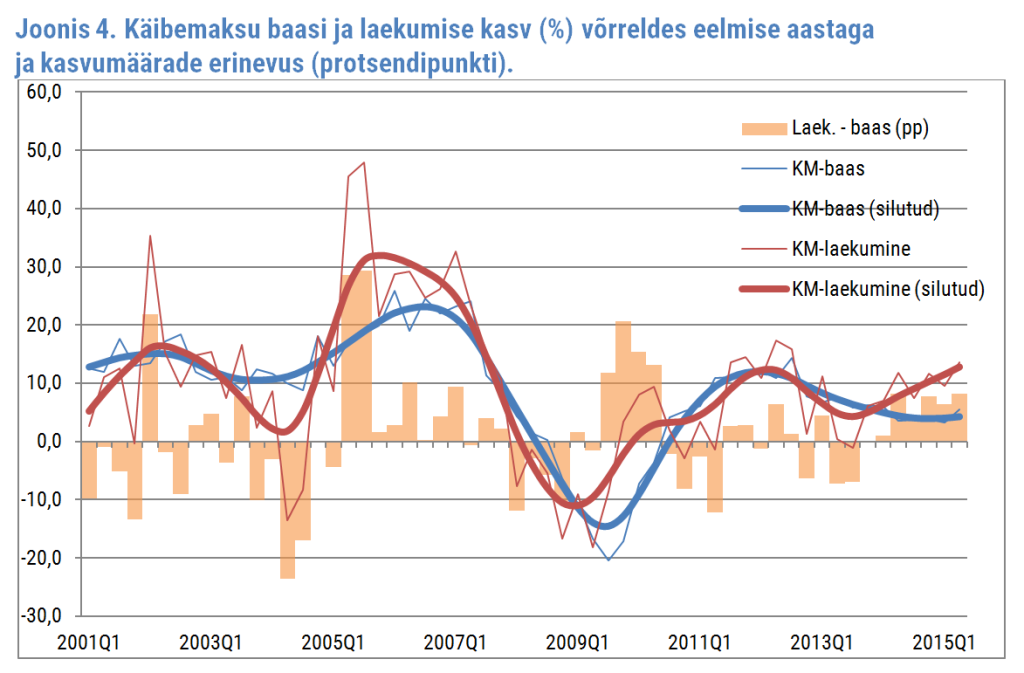

Võrreldes omavahel käibemaksu baasi ja käibemaksu laekumiste aastaseid kasve (Joonis 4), on alates sajandi algusest näha kolm perioodi, kui need kasvutempod on selgelt erinevad. 2004–2005 mõjutas käibemaksu laekumisi Euroopa Liiduga ühinemine, mis korralduslike muutuste tõttu vähendas laekumisi 2004. aasta esimesel kahel kvartalil, kuid nagu jooniselt 4 näha, toimus korrektsioon laekumistes aasta hiljem. Nii et sellele anomaaliale on seletus olemas.

Märkimisväärne kasvude erinevus oli ka aastatel 2009–2010, mille põhjustas käibemaksu määra tõstmine 18 protsendilt 20 protsendile alates 2009. aasta kolmandast kvartalist. Kolmas lahknevus kasvudes on süvenenud alates 2014. aasta kevadest. Käibemaksu määrades ei ole viimastel aastatel muutusi toimunud. Mõnevõrra on käibemaksu baasi tehniliselt suurendanud aktsiisitõusud, mis tõepoolest suurendavad ka käibemaksulaekumisi, kuid nagu allpool selgub, ei ole selle mõju oluline. Samuti suurendab 2015. aasta algusest käibemaksulaekumisi baasi laiendamine firmaautodega seotud kuludele, mis tuleb käibemaksu „ülemäärase“ laekumise hindamisel arvesse võtta.

4. Kui palju on käibemaksu rahaliselt laekunud rohkem, kui maksubaasi kasv lubaks eeldada?

Üks võimalus tuvastada käibemaksu „ülemäärane“ laekumine, mille võib kirjutada maksukultuuri muutumise arvele, on järgmine. Kõigepealt rakendame käibemaksu baasi kasvumäära aastatagusele käibemaksu laekumisele, mis annab meile oodatava laekumise ilma poliitika- ja kultuurimuudatusteta. Seejärel lahutame saadud tulemusest maha teadaolevad administratiivsed tegurid, mis on laekumist suurendanud (laiendades maksubaasi, sest käibemaksumäärad ei ole muutunud). Kui maksupoliitika muudatused on eemaldatud, siis peaks järele jääv summa kirjeldama maksukultuuri muutumist, mille üheks oluliseks initsiaatoriks võib ilmselt pidada maksuametit (KMD INF ja muud innovaatilised pettuste tuvastamise meetmed).

Käibemaksu baasiks baasperioodil on eelpool kirjeldatud komponentide põhjal (ajavahemikul 2013. aasta teisest kvartalist kuni 2014. aasta teise kvartalini) 1,621 miljardit eurot. Rakendades käibemaksu baasi kasvu (4,1 protsenti 2014. aasta kolmandast kvartalist kuni 2015. aasta teise kvartalini) baasperioodi laekumistele saame oodatavaks laekumiseks 1,687 miljardit eurot. Tegelikuks laekumiseks aga osutus 1,792 miljardit eurot ehk 114 miljonit eurot rohkem (vt Tabel 1).

See lähenemine on konservatiivne, kuna kasutab stabiilsuse huvides nelja kvartali keskmisi, samas on KMD INF kehtinud vaid viimased kaks kvartalit ehk 2015. aasta esimesel poolaastal. Kui rakendaksime 2015. aasta esimese poolaasta maksubaasi kasvu 3,5 protsenti eelmise aasta esimese poole laekumistele, siis saaksime nelja kvartali peale laiendatud tulemuseks 133 miljonit eurot ehk 17 protsenti rohkem. Võib siiski arvata, et KMD INFil oli ka ennetavat mõju.

Nüüd tuleb sellest summast maha arvata lisalaekumised alkoholiaktsiisi tõusust (mis laiendab käibemaksu baasi) ja firmaautode käibe täiendavast maksustamisest. Esimese poolaasta andmetele tuginedes on need kogu selle aasta kohta hinnanguliselt 2 miljonit eurot ja 16 miljonit eurot. Seega võiks eeltoodud kaalutlustel pidada selliseks käibemaksu laekumiseks, mida ei saa põhjendada maksupoliitika muudatustega, 114–2–16=96 miljonit eurot.

Tabel 1. Käibemaksu baasi komponendid ja tegelik laekumine.

| III 2013…II 2014 | III 2014…II 2015 | muutus mln € |

muutus % | |

| Käibemaksu baas | 12 208 | 12 706 | 498 | 4,1 |

| .. Eratarbimine | 9 136 | 9 555 | 418 | 4,6 |

| .. Elanike invsteeringud | 760 | 791 | 31 | 4,1 |

| .. Aval.sekt. investeeringud | 1 074 | 1 039 | -35 | -3,3 |

| .. Aval.sekt. vahetarbimine | 1 237 | 1 321 | 84 | 6,8 |

| Käibemaksu laekumine | 1 621 | 1 792 | 171 | 10,6 |

Allikas: statistikaamet

5. Kas täiendav maksulaekumine suurusjärgus 100 miljonit eurot aastas tänu paremale maksukultuurile on vähe või palju?

Kui eeldada, et muutuse maksukultuuris on peaasjalikult põhjustanud KMD INFi juurutamine ja teised aktiivsed maksukultuuri parandamise meetmed, siis tuleb ühele kaalukausile panna kõigi ettevõtjate täiendav halduskoormus (valdavalt ühekordne kulu) ja teisele ausam konkurentsikeskkond, millest peaks olema huvitatud suurem osa ühiskonnast: ausad ettevõtjad ja nende töötajad, avaliku sektori töötajad, ülalpeetavad ja nii edasi… välja arvatud ebaausad ettevõtjad.

Rahaliselt tuleks teisele kaalukausile lisaks asetada aga veel üks Ülemiste ristmiku mahus riiklik investeerimisprojekt igal aastal. Seda eeldusel, et käibemaksu laekumise tase jääb selle summa võrra kõrgemaks ka kõigil järgnevatel aastatel. Alternatiivselt võiks tõsta ka näiteks universaalset lastetoetust (mis alles mullu oli 19,18 eurot) tänavuselt 45 eurolt 75 euroni. Ehk teisisõnu – viimase aasta jooksul elimineeritud käibemaksupettuste arvelt oleks lapsetoetused võinud juba ammu olla 30 eurot lapse kohta kuus suuremad. Kui kasutada see summa aga tööjõumaksude langetamiseks, siis võiks meie tulumaksuvaba miinimum olla juba praegu 154 euro asemel 220 eurot kuus, nii et igale palgasaajale jääks igas kuus 13 eurot rohkem kätte.

Seega on põhjust arvata, et käibemaksupettustega leppimise alternatiivkulu ehk seadustatud maksukeskkonna mitte kehtestamise praegune hind on suurusjärgus 100 000 000 eurot aastas. (Lihtsamalt: praeguseks on tuvastatud käibemaksupettusi saja miljoni euro ulatuses aastas ja seda raha võiks kasutada valijatele meelepärasemal moel.) See ei ole siiski ühiskonna kui terviku jaoks maast leitud raha, vaid see on tulusiire maksupetturitelt kogu ühiskonna taskusse, mida võib kasutada erineval viisil. Netovõit ühiskonnale on ausam ja efektiivsem ettevõtluskeskkond, mis saab majandusarengut mõjutada vaid positiivselt.

MÄRKUS. Käesolev arvutus on ebatäpne mitmetel põhjustel: maksubaasi hinnang on statistiline ja sisaldab mõõtmisviga; maksulaekumisi kvartali lõikes mõjutab maksude tasumise ja tagastamise täpne ajastus; analüüsitav periood lõpeb 2015. aasta teise kvartaliga, kuna maksubaasi kohta hilisemad andmed puuduvad, KMD INF on aga selleks ajaks jõudnud juriidiliselt kehtida vaid seitse kuud, mistõttu sisaldab eelnevalt esitletud mõju aastases arvestuses prognoose. Hinnangu suurusjärk (100 miljonit eurot) peaks olema siiski õige, kuna nii maksuametis kui ka rahandusministeeriumis on sarnastele tulemustele jõutud ka teisi meetodeid kasutades – kõik hinnangud on vahemikus 80–120 miljonit eurot käesoleval aastal. Lisaks annab umbes sama tulemus ka võrdlus Lätiga.