rahatarkuse koordinaator

Viimastel aastatel on rahatarkus teinud Eestis omamoodi tiigrihüppe. Rahateadmiste propageerimine on hüppeliselt kasvanud, tarkust jagatakse sotsiaalmeedias, erinevates klubides ja väljaannetes, saadete ja podcastide kaudu. Ekslikult võib jääda mulje, et rahatarkuse olulisimaks mõisteks on finantsvabadus ja eesmärgiks selle saavutamine, ent siinkohal võtaksin natuke hoogu maha. Sõltumatus palgatööst on absoluutselt kiiduväärt siht, mille poole püüelda, ent tundub, et tavakodaniku vaates on see natuke liiga suurejooneline ja ambitsioonikas moesõna, mis tegelikult enamikele Eesti peredele igas mõttes kaugeks jääb.

Kõik ei ole investorid

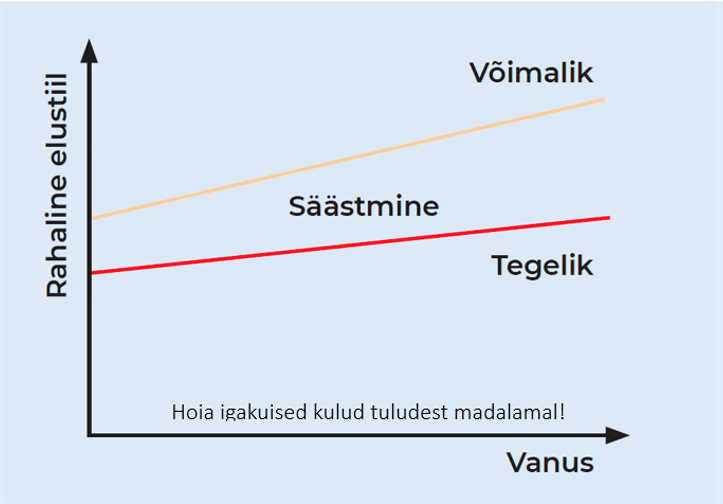

Ega peagi olema. Peamine, et rahaga ümberkäimine ja majandamine oleksid planeeritud tegevused – sellest on üldjuhul abi, et rahaliselt paremini toime tulla. Iga inimene võiks oma rahaasjadest omada ülevaadet, hoida tulud-kulud kontrolli all ning kujundada harjumus igakuiselt kasvõi natuke raha kõrvale panna. Hästi planeeritud rahaasjad pereringis suurendavad igapäevast kindlustunnet, aidates vältida muret toimetuleku pärast.

Rahaasjus oleme oma saatuse sepad suuresti ise ning rahatarkuse vaatest võiks sihiks olla olukord, kus tagatud on igapäevane toimetulek, olemas on väike säästupuhver ja regulaarselt panustatakse kindlustustunde suurendamisse ka vanaduspõlveks.

Sammud rahalise stabiilsuseni

Eelarve koostamine

Kõigepealt tuleb aru saada, kust raha tuleb ja kuhu see kaob, sest sellel seisneb kogu majandamine. Kulude-tulude ülesmärkimine annab ülevaate, millistes ressurssides ja kulukohtades on üldse mänguruumi, et rahakasutust paremini planeerida. Ka tarbimisühiskonnas on võimalik mustreid ise teadlikult murda.

Raha kogumine

Enamik on kogenud olukordi, kus kuu lõpuks on kogu sissetulek ära kulunud. Kui ots-otsaga kokku tullakse, siis saadakse ju näiliselt hakkama, kuid selline olukord võib olla haavatav. Alati tasub natuke raha kõrvale panna, et olla valmis ootamatuteks. Alustada tasub ka väikeste summade kõrvale panemisest ja võimaluste paranemisel summasid suurendada. Nii tekib turvatunne, et hakkama saab igas olukorras, mille elu keerdkäigud võivad tekitada, nt kodumasina ülesütlemine, terviseprobleemid, töökaotus vms.

Laenude haldamine

Ülevaade rahaasjadest on oluline ka sellepärast, et oma rahalist võimekust hinnata ning selle põhjal kaalutletud ja teadlikke otsuseid teha. Võimalusel tuleks vältida kõrge intressiga laene või järelmakse. Stabiilseks peetakse üldjuhul olukorda, kus laenumaksed ei moodusta sissetulekutest rohkem kui kolmandiku. Iga laen on sisuliselt võlg, mille tagasimaksmiseks peab olema kindel plaan.

Pikem plaan

Rahatarkus ei tähenda ainult tänase rahalise olukorra haldamist, vaid ka vaadet tulevikku. Uuringud näitavad, et eestlased säästavad pigem lühiajalisteks eesmärkideks ja rahaasjades puudub sageli pikem plaan. Ent me kõik soovime, et rahaline heaolu ja elustandard säiliksid ka pensionieas. OECD andmetel saavad Eesti pensionärid tulevikus keskmiselt vaid 34% pensionieelsest sissetulekust ja selle näitajaga oleme Euroopa Liidus eelviimasel kohal. Riigi makstav pension on nn I sammas. Sellele lisandub II samba raha – summa, mis koguneb aastatega meie palgarahast. Lisaks neile on loodud III sammas, et saaksime vabatahtlikult ise oma penisonipõlveks lisapanuse anda. Riik soosib III sambasse kogumist maksusoodustusega – tuludeklaratsiooniga saab tagasi 20%, 2025. aastast 22%.

Igaüks saab astuda samme oma tuleviku kindlustamiseks. Soovitan aeg-ajalt üle vaadata, mitu protsenti II sammas aastas raha juurde toob ja kui see ei rahulda, muuta fondi või samba haldajat. Samuti teha III sammas ning sinna regulaarselt makseid teha, et fondi tootlusega seda kasvatada ja sellega oma tuleviku kindlustunnet veelgi suurendada.

“Iga laen on sisuliselt võlg.”

Investeerimine

Loomulikult on soovi korral alati võimalik iseseisvalt investeerida erinevatesse varaklassidesse ning ka seda on mõistlik teha. Siin sõltub juba igaühe riskitaluvusest ja valdkondlikest teadmistest, mil määral vabu vahendeid panustatakse ning kui pikk on investeerimishorisont. Edukas investeerimine eeldab aga strateegiat ja riskijuhtimist, et investeeritav raha kasvamise asemel hoopis ei kahaneks.

Sissetulekute kasvatamine

Kogumine ja investeerimine eeldavad vaba raha olemasolu, seepärast tasub kaaluda võimalusi, kuidas oma sissetulekuid suurendada. Kui kõrgemat töötasu pole võimalik saada, siis saab teha juurde tööampse või vaadata üle, kas mõne hobiga saab teenida lisatulu. Isegi, kui seda raha investeerida ei soovi, saab sellega parandada oma rahalist olukorda.

Igaühele oma

Inimesed võivad olla rahaliselt väga erinevas olukorras ja sellest tulenevalt on ka eesmärgid erisugused. Ka rahalise kindluse tunnetus on igaühel erinev. Üldjuhul aitab heaolutunnet suurendada säästude olemasolu ja kindlust tulevikuks annab pikaaegsetesse finantsinstrumentidesse panustamine (nt pensionisambad).

Rahatarkuse juurutamisel oleme võtnud peamiseks eesmärgiks, et meil oleks võimalikult palju majapidamisi, kus valitseb stabiilne rahaline olukord ning Eesti peredes oleks ka heitlikul ajal rohkem meelerahu ja turvatunnet. Mida rahatargemad on riigi kodanikud, seda paremini läheb ka riigil tervikuna ja kindlam on meie kõigi tulevik.

Rahandusministeeriumi veebilehel on üleval õppematerjalid kooliõpilastele, mille abil ka täiskasvanud huviline saab end rahamaailma põhitõdedega kurssi viia.